Общие тенденции

Ставки под давлением: рынок складской недвижимости ищет баланс. Собственники и девелоперы складской недвижимости сегодня оказались в непростой позиции — рынок диктует новые правила. Рост вакансии и снижение спроса заставляют пересматривать ценовую политику.

Объекты, построенные до 2019 г., теряют ценовую устойчивость: арендаторы получают скидки до 5–10%, а в отдельных случаях — до 15%. Это уже оказывает давление на среднерыночную ставку и корректирует тренд, начавшийся в 2021 г., когда ставки стабильно росли.

Одновременно с этим, собственники современных складских комплексов, реализованных за счёт дорогого заемного финансирования, также вынуждены корректировать ставки, хотя и в меньшей степени. Поддержание загрузки объектов становится приоритетом, даже если это означает частичный отказ от изначальной рентабельности.

Особое положение занимают девелоперы, предлагающие строительство BTS-объектов (build-to-suit, под конкретного арендатора). В силу крайне низкой маржинальности таких сделок и высокой стоимости кредитных ресурсов, возможность предоставления скидок здесь попросту отсутствует. Это формирует заметный разрыв между уровнем ставок на вторичном рынке и ценами, предлагаемыми за новые индивидуальные проекты. Примечательно, что на рынке одновременно ведутся переговоры по всем трем типам ставок: от минимальных, с учётом предоставляемых дисконтов, до премиальных ставок на BTS-решения. Это подтверждает, что рынок остается разнородным и требует глубокой оценки каждой сделки в индивидуальном порядке.

- Отмечается рост объема нового строительства по сравнению с 1-м полугодием 2024 года за счет переноса ввода некоторых объектов с конца 2024 года на 2025 год, а также завершения строительства крупных распределительных центров, реализуемых по BTS. Объем ввода по итогам 2-го квартала 2025 года составил 47% от объема площадей, введенных в 2024 году, что обусловлено высоким объемом достраивающихся объектов формата BTS.

- На рынке наблюдается сжатие спроса. Жёсткая денежно-кредитная политика ограничивала возможности бизнеса по реализации инвестиционных программ, что вынуждает компании занимать выжидательную позицию и приводит к сжатию спроса. Вследствие чего объем сделок аренды и продажи снизился почти в 2 раза по сравнению с аналогичным периодом ажиотажного спроса в 2024 г.

- Доля свободных площадей продолжает расти на фоне снижения спроса, оптимизации площадей арендаторами и ввода новых, строившихся спекулятивно, готовых объектов. К концу года ожидается еще небольшое увеличении вакансии за счет ввода новых спекулятивных проектов.

- После стремительного роста с начала 2023 г. и замедления в конце 2024 г. во 2 квартале 2025 г. наступил переломный момент — «тренд роста аренды» уступил место «периоду скидок». Из-за высокой базы, падения спроса в складском сегменте и увеличения доли свободных площадей на фоне наращивания объемов ввода спекулятивных объектов отмечается снижение средней ставки аренды на 1,6% относительно прошлого квартала.

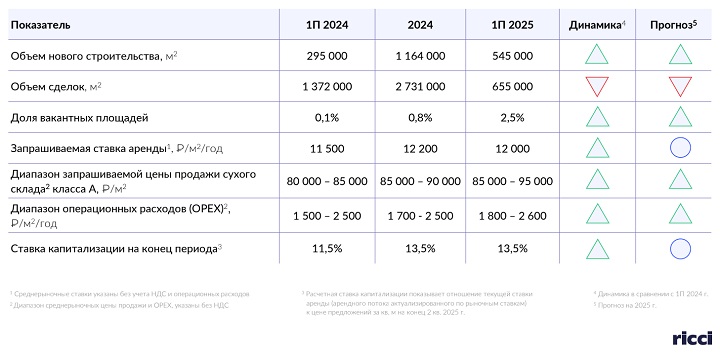

Ключевые индикаторы

Источник: Ricci

Предложение

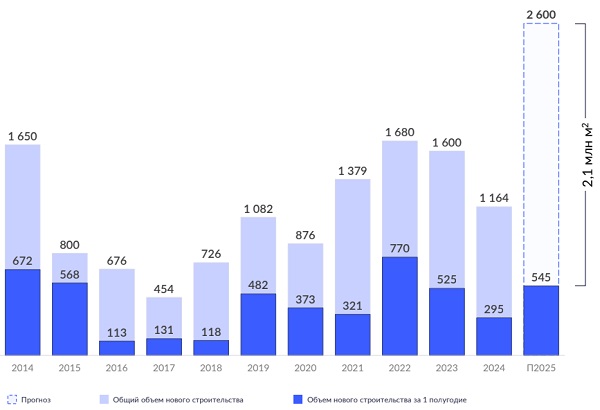

Динамика прироста нового строительства складских площадей, тыс. м2.

Источник: Ricci

545тыс. м2 введено качественной складской недвижимости в формате big box (без учета объектов light industrial), что составляет 47% от общего объема введенных площадей в 2024 г.

Столь высокий показатель является следствием переноса ввода крупных объектов с конца 2024 г. на 2025 г., а также большого количества крупных проектов, стартовавших по BTS схемам в 2023 – 2024 г.г.

Согласно планам девелоперов, до конца 2025 г. должно завершиться строительство еще порядка 2,1 млн м2 качественной складской недвижимости, из которых порядка 900 тыс. м2 законтрактовано.

Ожидается, что объем ввода по итогам 2025 года составит 2,6 млн м2, что в 2-2,5 раза превысит в среднем объемы среднегодового ввода в складском сегменте, так как порядка 50% площадей из данного рекордного объема было запланирована под клиентов еще в 2023 г. и 2024 г.

На спекулятивные объекты приходится 51% от общего объема введенных в 1 полугодии 2025 г. объектов. На момент окончания строительства они были законтрактованы на 65%. Доля BTS проектов на продажу и в аренду для конечных пользователей, а также проектов, реализуемых крупными потребителями складов (end-users) собственными силами, с участием застройщиков в качестве генеральных подрядчиков, составила 49% в общем объеме нового ввода.

Основной объем введенных площадей сосредоточен на южном (60%), юго-восточном (19%) и северном (14%) направлениях, где были введены крупнейшие объекты РЦ «ВкусВилл» в ИП «NK Парк Домодедово 2» (118 200 м2 ), РЦ «Магнит Подольск» (88 500 м2 ), ИП «NK Парк Вешки 2» (76 300 м2 ) и СК «Армада Парк Боброво» (67 500 м2 ).

На конец 2025 года доля объектов, реализуемых по схеме BTS и клиентами под собственные нужды самостоятельно может составить около 52%, при этом ожидается, что порядка 30% площадей из BTS предложения появится на рынке в статусе «вакантно».

Появление на рынке отказных площадей действительно окажет ощутимое влияние: в краткосрочной перспективе это приведет к росту вакансии, что будет использовано арендаторами как аргумент в переговорах с девелоперами о снижении ставок - наряду с влиянием высокой ключевой ставки. Рынок ставок во 2 квартале 2025 г. оказался под давлением.

Однако «дьявол кроется в деталях»: эти площади обладают рядом специфических характеристик, и пока не ясно, насколько полноценно они смогут интегрироваться в структуру доступной вакансии. Реакция рынка на эти объекты и возможный пересмотр ставок аренды в их отношении - вопрос времени и практики. Дмитрий Герастовский Директор департамента складской недвижимости Ricci.

Спрос

Рынок складской недвижимости Московского региона переживает этап охлаждения и сжатия спроса. В 1 полугодии 2025 г. объемы спроса снизились в сравнении с 2023-2024 гг., когда наблюдался ажиотажный спрос при невысоких объемах нового строительства. Жесткая денежно-кредитная политика, направленная на снижение инфляции, повлияла на сокращение деловой активности на рынке. Покупатели и арендаторы отложили решения по приобретению недвижимости. При этом, относительно прошлого года, объемы нового предложения выросли за счет увеличения строительства спекулятивных объектов в прошлом году и переноса ввода крупных объектов с конца 2024 г.

Снижение объемов спроса также связано с уменьшением доли BTS сделок

В структуре спроса в 2025 г. впервые за последние 5 лет доля сделок спекулятивной аренды превысила 90%, в том время как доля BTS в целом сократилась с 52% в 2024 г. до 7% в первом полугодии 2025 г. Стоимость кредитного финансирования «съела» маржу девелоперов в BTS проектах и стала стоп-фактором для многих сделок. На формат BTS-аренда в 1 полугодии 2025 пришлось лишь 4,5%, а в формате BTS-продажи было реализовано только 2,5% от общего объема сделок. Также на снижение доли BTS сделок повлияло появление на рынке спекулятивного предложения за счет ввода новых проектов, в том числе приобретенных на стадии строительства инвесторами, и выхода на спекулятивный рынок складов, запроектированных ранее под клиентов. Покупатели и арендаторы либо выжидают снижения ключевой ставки и появления BTS предложений по более доступным ценам, либо выбирают более дешевые в моменте готовые и достраивающиеся проекты как в складах, так и в крупных форматах light industrial (FLEX BOX, отличающихся от стандартных складов класса А только более мелкой нарезкой).

В 1 полугодии 2025 г. средний размер сделки уменьшился на 34% относительно аналогичного периода прошлого года и составил 14,2 тыс. м2 . Снижение показателя произошло в результате отсутствия крупных сделок площадью более 50 тыс. м2 , в том числе за счет снизившейся доли всех BTS сделок до 7%. Для сравнения в 1 полугодии 2024 г. доля BTS сделок составила 56%, при этом часть сделок пришлась на очень крупные лоты в диапазоне от 100 до 190 тыс. м2 (36% в общем объеме сделок).

Объем сделок с компаниями сферы e-commerce снизился в 3 раза в абсолютном выражении

В 1 квартале 2025 г. доля e-commerce снизилась до 16% с 40% в 2024 г. По итогам 1 полугодия 2025 г. они восстановили свое лидерство, достигнув 29,5% от общего объема заключенных сделок, однако в абсолютном значении показатель снизился более чем в 3 раза по сравнению с 1 полугодием 2024 г., с 672 до 193 тыс. м2 .

Это произошло как за счет того, что крупнейшие маркетплейсы закрыли свои потребности в площадях в Московском регионе за последние несколько лет, так и за счет сложностей реализации BTS сделок для крупных клиентов в текущем рынке.

До 85% от объема сделок среди e-commerce компаний приходится на Wildberries, которые взяли паузу по новому строительству и активно поглощают спекулятивные площади в аренду.

Другими драйверами спроса стали компании из сферы логистики и производства, их доля составила 22% и 18,5% соответственно от общего объема сделок.

В распределении по расположению наибольший объем сделок по аренде и продаже заключен на южном (41% от общего объема сделок) и юго-восточном (26%) направлениях.

Вакансия

2,5% доля свободных качественных складских площадей по итогам 1 полугодия 2025 г. в Московском регионе.

Во 2 квартале 2025 года вакансия незначительно выросла до 2,5% за счет снижения спроса и оптимизации используемых площадей арендаторами, однако продолжает оставаться на относительно низком уровне в масштабе общего рынка Московского региона.

Несмотря на высокий объем строящихся спекулятивно объектов и выхода на рынок складов, запроектированных ранее под клиентов, мы ожидаем только небольшое увеличение объема вакантных площадей из-за накапливающегося отложенного спроса.

Также на рост вакансии повлияло увеличение ввода спекулятивных площадей и выход на рынок объектов от инвесторов «нового типа», которые приобрели BTS объекты с инвестиционными целями, планируя последующую сдачу данных активов в аренду. Стоит отметить увеличение количества крупных вакантных блоков площадью более 20 000 м2 с 1-2 юнитов в 2024 г. до 5-6 объектов, доступных в 2025 г.

Коммерческие условия

12тыс. ₽/м2/год средневзвешенная запрашиваемая ставка аренды на существующие сухие склады составила без учета НДС и ОРЕХ, снижение на 1,6% по отношению к прошлому кварталу.

На фоне высокой ключевой ставки и дорогой стоимости заемных средств деловая активность на рынке сжалась. Покупатели и арендаторы находятся в ожидании снижения ключевой ставки. Среднерыночная ставка аренды на big box, увеличившаяся более чем в 2 раза за период 2023 – 2025 гг., технически скорректировалась вниз впервые за длительный период. В некоторых локациях отмечается снижение ставок, арендодатели готовы делать скидки к запрашиваемым ставкам аренды в размере 5-10%, а на менее ликвидных объектах — до 15%.

Все сильнее проявляется разрыв в ставках аренды между готовыми помещениями в новых объектах, построенных за счет дорогого заемного финансирования, и в объектах, построенных в период более низкой ключевой ставки. На рынке можно найти объекты по ставкам как на уровне 11 500 ₽ /м2/год (triple net), так и за 12 500 ₽/м2 /год (triple net) и выше. В среднем запрашиваемая арендная ставка составляет 12 000 ₽/м2 /год (triple net), снизившись на 1,6% за последние три месяца.

За счёт дорогой стоимости финансирования и специфики технического задания, ожидаемая девелоперами ставка аренды по BTS проектам на 20-25% выше текущей рыночной ставки аренды на готовые площади. Однако, даже более высокие ожидания по ставкам не способствуют заключению BTS сделок из-за низкой маржинальности данной бизнес-модели при высокой стоимости финансирования.

Доходность складской недвижимости

Ставка капитализации продолжает оставаться на том же уровне и составляет 13,5%. Однако, динамика ставок аренды сигнализирует тренд на снижение, что может привести к уменьшению доходности складских объектов.

Комментарии

(0)#Последние комментарии на сайте